บทความโดย

อัจฉริยะ ยงประยูร[1]

เป็นที่ยอมรับกันโดยทั่วไปว่าภาษีทรัพย์สินหรือภาษีที่ดินและสิ่งปลูกสร้างเป็นแหล่งรายได้หลักของรัฐบาลที่นำไปใช้เป็นงบประมาณเพื่อพัฒนางานบริการชุมชนในด้านต่าง ๆ เช่น การศึกษา สาธารณสุข สวัสดิการสังคม รวมทั้งบริการสาธารณะต่าง ๆ นอกจากนี้แล้ว ภาษีทรัพย์สินยังเป็นเครื่องมือที่สำคัญในการส่งเสริมให้มีการบริหารจัดการที่ดิน รักษาเสถียรภาพราคาอสังหาริมทรัพย์ และสนับสนุนการกระจายอำนาจทางการเงินและการคลัง

[1] ขอขอบคุณ คุณภารดี เอกชน ผู้อำนวยการกองมาตรฐานการประเมินราคาทรัพย์สิน และคุณเอกลักษณ์ เฉลิมชีพ ผู้อำนวยการส่วนวิจัยและพัฒนามาตรฐานการประเมินราคาทรัพย์สิน กรมธนารักษ์ ที่กรุณาให้คำแนะนำปรึกษา

แนวความคิดเกี่ยวกับภาษีทรัพย์สิน

ในส่วนของแนวความคิดที่สำคัญที่เกี่ยวข้องกับภาษีทรัพย์สินนั้น Henry George (1979) นักเศรษฐศาสตร์ที่มีชื่อเสียงคนหนึ่งของโลกได้อธิบายไว้ว่า มูลค่าที่ดินที่สูงขึ้นมิได้เกิดจากการกระทำใด ๆ ของเจ้าของที่ดิน แต่เป็นผลที่ได้รับจากสภาพแวดล้อมและการพัฒนาสาธารณูปโภคและการบริการสาธารณะ ในบริเวณดังกล่าวที่รัฐบริการจัดหาให้ เช่น ถนน ไฟฟ้าน้ำประปา ฯลฯ ดังนั้น ในเมื่อที่ดินได้รับประโยชน์จากสิ่งเหล่านี้จนทำให้มูลค่าที่ดินสูงขึ้น เจ้าของที่ดินควรช่วยตอบแทนรัฐด้วยภาษีที่เกี่ยวเนื่องกัน

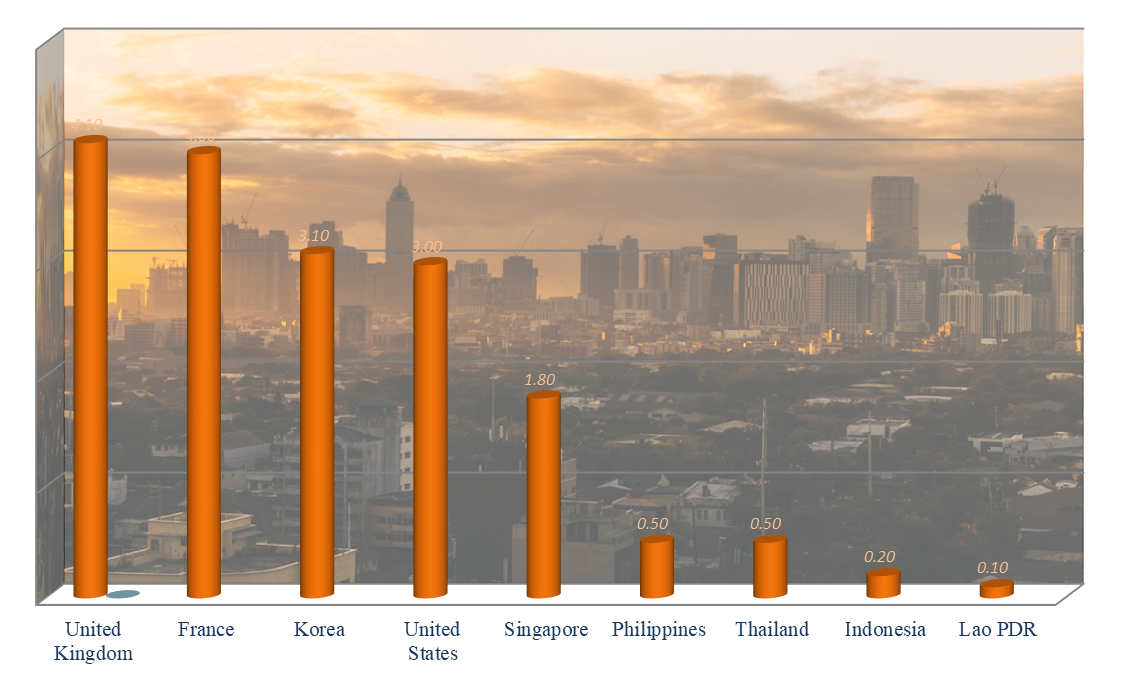

สำหรับประเทศต่าง ๆ ในอาเซียนเช่น ไทยฟิลิปปินส์ อินโดนีเซีย และลาวมีรายได้จากภาษีทรัพย์สิน คิดเป็น 0.1% – 0.5% ของผลิตภัณฑ์มวลรวมในประเทศ (GDP) ซึ่งน้อยมากเมื่อเปรียบเทียบกับประเทศที่พัฒนาแล้ว เช่น ฝรั่งเศสและสหราชอาณาจักร ซึ่งมีรายได้จากภาษีทรัพย์สินประมาณ 4 % ของผลิตภัณฑ์มวลรวมในประเทศ ภาพที่ 1 แสดงการเปรียบเทียบรายได้จากภาษีทรัพย์สินต่อผลิตภัณฑ์รวมในประเทศของประเทศที่พัฒนาแล้วกับประเทศในอาเซียนในปี 2562 จะเห็นได้อย่างชัดเจนว่ารายได้จากการจัดเก็บภาษีทรัพย์สินเปรียบเทียบกับผลิตภัณฑ์รวมในประเทศของประเทศที่พัฒนาแล้วสูงกว่ากลุ่มประเทศในอาเซียนประมาณ 7 – 8 เท่า ยกเว้นประเทศสิงคโปร์ สำหรับการอ้างอิงข้อมูลเกี่ยวกับภาษีและการประเมินราคาทรัพย์สินในบทความนี้จะขออ้างอิงเฉพาะประเทศในอาเซียน ที่มีข้อมูลชัดเจนเท่านั้นได้แก่ กัมพูชา ฟิลิปปินส์ เวียดนาม และไทย

ภาษีทรัพย์สิน

ภาษีทรัพย์สินที่สำคัญจะมีลักษณะและรูปแบบที่แตกต่างกันไปตามกฎหมายที่เกี่ยวข้องของแต่ละประเทศ ภาษีที่เกี่ยวข้องกับทรัพย์สินในกัมพูชา ได้แก่ ภาษีอสังหาริมทรัพย์และภาษีที่ดินไม่ทำประโยชน์ ภาษีทรัพย์สินในเวียดนามได้แก่ ภาษีการใช้ประโยชน์ที่ดินที่ไม่ใช่เกษตรกรรมและภาษีการใช้ประโยชน์ที่ดินเกษตรกรรม ฟิลิปปินส์ ได้แก่ ภาษีอสังหาริมทรัพย์และภาษีที่ดินไม่ทำประโยชน์ และไทย ได้แก่ ภาษีที่ดินและสิ่งปลูกสร้าง ตารางที่ 1 แสดงภาษีที่เกี่ยวข้องกับทรัพย์สินของประเทศต่าง ๆ ในอาเซียน

|

ประเทศ |

ชื่อภาษี |

|

กัมพูชา |

ภาษีอสังหาริมทรัพย์ |

|

ภาษีที่ดินไม่ใช้ประโยชน์ |

|

|

ฟิลิปปินส์ |

ภาษีอสังหาริมทรัพย์ |

|

ภาษีที่ดินไม่ทำประโยชน์ |

|

|

ไทย |

ภาษีที่ดินและสิ่งปลูกสร้าง |

|

เวียดนาม |

ภาษีการใช้ประโยชน์ที่ดินที่ไม่ใช่เกษตรกรรม |

|

ภาษีการใช้ประโยชน์ที่ดินเกษตรกรรม |

ฐานภาษี

การจัดเก็บภาษีทรัพย์สินโดยส่วนใหญ่ของประเทศต่าง ๆ ในอาเซียน จะอ้างอิงจากราคาประเมินที่ดินและสิ่งปลูกสร้างที่มีการใช้ประโยชน์ทุกประเภทเช่น ที่อยู่อาศัย พาณิชยกรรม อุตสาหกรรม และเกษตรกรรม แต่มีบางประเทศจัดเก็บภาษีเฉพาะที่ดินอย่างเดียวเท่านั้นยกตัวอย่างเช่น เวียดนามเก็บภาษีที่ดินสำหรับการใช้ประโยชน์ประเภทต่าง ๆ แต่ไม่รวมถึงสิ่งปลูกสร้างที่ตั้งอยู่บนแปลงที่ดิน การเก็บภาษีเฉพาะที่ดินอย่างเดียวจะมีผลดีในการกระตุ้นให้มีการลงทุนและพัฒนาอสังหาริมทรัพย์ เนื่องจากไม่ต้องเสียภาษีสิ่งปลูกสร้าง หากมีการกำหนดอัตราภาษีที่ดินสูงขึ้นจะทำให้การใช้ประโยชน์ที่ดินมีประสิทธิภาพมากขึ้น ในขณะที่การซื้อขายที่ดินเพื่อการเก็งกำไรจะลดน้อยลง ในด้านการบริหารจัดการภาษีนั้นการจัดเก็บภาษีเฉพาะที่ดินจะช่วยลดต้นทุนในการบริหารและจัดเก็บภาษี ในกัมพูชา ฐานภาษีจะเป็นราคาอสังหาริมทรัพย์ ซึ่งรวมถึงที่ดินและสิ่งปลูกสร้างต่าง ๆ ที่ตั้งอยู่ในนครพนมเปญและตัวเมืองของจังหวัดต่าง ๆ สำหรับฐานภาษีของภาษีที่ดินไม่ใช้ประโยชน์ จะรวมถึงที่ดินที่มีสิ่งปลูกสร้างที่อยู่ในสภาพที่ถูกทิ้งร้าง นอกจากที่ดินและสิ่งปลูกสร้างแล้ว ฟิลิปปินส์ได้กำหนดฐานภาษีเพิ่มเติมโดยให้ครอบคลุมถึงสิทธิประโยชน์และผลประโยชน์ตอบแทนที่เกี่ยวข้องสิ่งปลูกสร้างที่ไม่ถาวรด้วย เช่นเครื่องจักรและสิ่งปลูกสร้างที่เคลื่อนย้ายได้ต่าง ๆ ตารางที่ 2 แสดงฐานภาษีในประเทศต่าง ๆ ของอาเซียน

|

ประเทศ |

ชื่อภาษี |

ที่ดิน |

สิ่งปลูกสร้าง |

สินทรัพย์ไม่มีตัวตน (Intangibles) |

สังหาริมทรัพย์ |

|

กัมพูชา |

ภาษีอสังหาริมทรัพย์ |

X |

X |

– |

– |

|

ภาษีที่ดินไม่ใช้ประโยชน์ |

X |

X |

– |

– |

|

|

ฟิลิปปินส์ |

ภาษีอสังหาริมทรัพย์ |

X |

X |

X |

X |

|

ภาษีที่ดินไม่ทำประโยชน์ |

X |

– |

– |

– |

|

|

ไทย |

ภาษีที่ดินและสิ่งปลูกสร้าง |

X |

X |

– |

– |

|

เวียดนาม |

ภาษีการใช้ประโยชน์ที่ไม่ใช่เกษตรกรรม |

X |

– |

– |

– |

|

ภาษีการใช้ประโยชน์เกษตรกรรม |

X |

– |

– |

– |

การประเมินราคาทรัพย์สิน

ระบบการประเมินราคาทรัพย์สินที่เกี่ยวข้องกับภาษีที่ดินและสิ่งปลูกสร้างในประเทศต่าง ๆ ของอาเซียน แยกออกเป็น 2 ประเภทหลัก ได้แก่ การอ้างอิงขนาดเนื้อที่ (Area-based Valuation) และมูลค่าที่ดินและสิ่งปลูกสร้าง (Value-based Valuation) ระบบการประเมินราคาโดยใช้ขนาดเนื้อที่จะพิจารณาเนื้อที่ของแปลงที่ดินหรือพื้นที่อาคารหรือทั้งสองอย่างรวมกัน จุดเด่นของระบบนี้คือความสะดวกไม่ยุ่งยากในการจัดเก็บ เพราะพิจารณาเพียงจำนวนเนื้อที่ทั้งหมดของอาคารหรือที่ดินเท่านั้นก็สามารถคำนวณภาษีได้ ปัญหาของการประเมินราคาโดยอ้างอิงจากขนาดเนื้อที่คือความไม่เป็นธรรมเนื่องจากไม่พิจารณาปัจจัยเฉพาะ อาทิเช่น ทำเลที่ตั้ง และระบบสาธารณูปโภคของรัฐ ที่ส่งผลให้มูลค่าทรัพย์สิน การประเมินราคาประเภทนี้มักจะพบในประเทศที่มีระบบข้อมูลตลาดอสังหาริมทรัพย์ที่ยังไม่พัฒนา เช่น การประเมินภาษีใช้ที่ดินเพื่อเกษตรกรรมของเวียดนาม ทั้งนี้เวียดนามกำลังปรับปรุงกฎหมายภาษีทรัพย์สินเพื่อให้ใช้มูลค่าตลาดเป็นเกณฑ์ในการประเมินราคา

ระบบการประเมินราคาที่พิจารณาจากมูลค่าที่ดินและสิ่งปลูกสร้างใช้กันอย่างแพร่หลายในประเทศที่มีข้อมูลการซื้อขายที่ดินและสิ่งปลูกสร้าง พบส่วนใหญ่ในประเทศที่พัฒนาแล้วและประเทศกำลังพัฒนาบางส่วนเนื่องจากการพิจารณาถึงมูลค่าของที่ดินและสิ่งปลูกสร้างเป็นไปตามหลักเกณฑ์ในการจัดเก็บภาษี กล่าวคือ ที่ดินและสิ่งปลูกสร้างใดมีมูลค่ามากก็จะต้องเสียภาษีมาก ในกัมพูชาคำนวณภาษีอสังหาริมทรัพย์โดยคิดเพียง 80% ของราคาประเมินทรัพย์สิน อย่างไรก็ตาม ราคาประเมินโดยปกติจะต่ำกว่าราคาตลาดค่อนข้างมาก ในขณะที่ฟิลิปปินส์จะแยกคำนวณภาษีทรัพย์สินเป็นที่ดินและสิ่งปลูกสร้างโดยจะปรับลดราคาประเมินที่ดินเหลือเพียง 20% – 50% ขึ้นอยู่กับประเภทของการใช้ประโยชน์ที่ดิน เช่น ที่อยู่อาศัย เกษตรกรรมพาณิชยกรรม ฯลฯ ก่อนนำไปใช้คำนวณภาษี สำหรับสิ่งปลูกสร้างนั้น จะกำหนดอัตราภาษีแบบก้าวหน้า(Progressive Tax Rate) โดยพิจารณาตามช่วงชั้นร่วมกันกับประเภทของการใช้ประโยชน์ เช่นเดียวกันกับที่ดิน เช่น ถ้าราคาประเมินสิ่งปลูกสร้างอยู่ในช่วงระหว่าง 300,000 – 500,000 PHP และเป็นที่อยู่อาศัย จะคิดราคาประเมินเพียง 20 % ก่อนนำไปคำนวณภาษีทรัพย์สินต่อไป สำหรับไทย คำนวณภาษีโดยวิธีประเมินราคาตามมูลค่า โดยรวมราคาที่ดิน

ในส่วนของรอบระยะเวลาในการปรับปรุงราคาประเมินนั้น แต่ละประเทศจะกำหนดระยะเวลาในการปรับปรุงราคาประเมินแตกต่างกันไป ในฟิลิปปินส์ กฎหมายได้กำหนดให้หน่วยงานท้องถิ่นปรับปรุงราคาประเมินทุก 3 ปี แต่ในทางปฏิบัติ ประมาณ 60% ของหน่วยงานท้องถิ่น ไม่มีการปรับปรุงราคามาเป็นระยะเวลานานแล้วเนื่องจากเป็นเหตุผลในทางการเมืองและบริหารจัดการ ในบางประเทศ การปรับปรุงราคาประเมินทรัพย์สินเพื่อจัดเก็บภาษีจะอยู่ในความรับผิดชอบของส่วนกลาง เช่น ไทย จะดำเนินการโดยระบบการประเมินราคาทรัพย์สินที่เกี่ยวข้องกับภาษีที่ดินและสิ่งปลูกสร้างในประเทศต่าง ๆของอาเซียน แยกออกเป็น 2 ประเภทหลัก ได้แก่ การอ้างอิงขนาดเนื้อที่ (Area-based Valuation) และมูลค่าที่ดินและสิ่งปลูกสร้าง (Value-based Valuation)

ระบบการประเมินราคาโดยใช้ขนาดเนื้อที่จะพิจารณาเนื้อที่ของแปลงที่ดิน หรือพื้นที่อาคารหรือทั้งสองอย่างรวมกัน จุดเด่นของระบบนี้คือความสะดวกไม่ยุ่งยากในการจัดเก็บ เพราะพิจารณาเพียงจำนวนเนื้อที่ทั้งหมดของอาคารหรือที่ดินเท่านั้นก็สามารถคำนวณภาษีได้ ปัญหาของการประเมินราคาโดยอ้างอิงจากขนาดเนื้อที่คือความไม่เป็นธรรมเนื่องจากไม่พิจารณาปัจจัยเฉพาะอาทิเช่น ทำเลที่ตั้ง และระบบสาธารณูปโภคของรัฐที่ส่งผลให้มูลค่าทรัพย์สิน การประเมินราคาประเภทนี้มักจะพบในประเทศที่มีระบบข้อมูลตลาดอสังหาริมทรัพย์ที่ยังไม่พัฒนา เช่น การประเมินภาษีใช้ที่ดินเพื่อเกษตรกรรมของเวียดนาม ทั้งนี้เวียดนามกำลังปรับปรุงกฎหมายภาษีทรัพย์สินเพื่อให้ใช้มูลค่าตลาดเป็นเกณฑ์ในการประเมินราคา

ระบบการประเมินราคาที่พิจารณาจากมูลค่าที่ดินและสิ่งปลูกสร้างใช้กันอย่างแพร่หลายในประเทศที่มีข้อมูลการซื้อขายที่ดินและสิ่งปลูกสร้าง พบส่วนใหญ่ในประเทศที่พัฒนาแล้วและประเทศกำลังพัฒนาบางส่วนเนื่องจากการพิจารณาถึงมูลค่าของที่ดินและสิ่งปลูกสร้างเป็นไปตามหลักเกณฑ์ในการจัดเก็บภาษีกล่าวคือ ที่ดินและสิ่งปลูกสร้างใดมีมูลค่ามากก็จะต้องเสียภาษีมาก ในกัมพูชาคำนวณภาษีอสังหาริมทรัพย์โดยคิดเพียง 80% ของราคาประเมินทรัพย์สิน อย่างไรก็ตาม ราคาประเมินโดยปกติจะต่ำกว่าราคาตลาดค่อนข้างมาก ในขณะที่ฟิลิปปินส์จะแยกคำนวณภาษีทรัพย์สินเป็นที่ดินและสิ่งปลูกสร้างโดยจะปรับลดราคาประเมินที่ดินเหลือเพียง 20% – 50% ขึ้นอยู่กับประเภทของการใช้ประโยชน์ที่ดิน เช่น ที่อยู่อาศัย เกษตรกรรมพาณิชยกรรม ฯลฯ ก่อนนำไปใช้คำนวณภาษี สำหรับสิ่งปลูกสร้างนั้น จะกำหนดอัตราภาษีแบบก้าวหน้า(Progressive Tax Rate) โดยพิจารณาตามช่วงชั้นร่วมกันกับประเภทของการใช้ประโยชน์ เช่นเดียวกันกับที่ดิน เช่น ถ้าราคาประเมินสิ่งปลูกสร้างอยู่ในช่วงระหว่าง 300,000 – 500,000 PHP และเป็นที่อยู่อาศัยจะคิดราคาประเมินเพียง 20 % ก่อนนำไปคำนวณภาษีทรัพย์สินต่อไป สำหรับไทย คำนวณภาษีโดยวิธีประเมินราคาตามมูลค่า โดยรวมราคาที่ดิน

ในส่วนของรอบระยะเวลาในการปรับปรุงราคาประเมินนั้น แต่ละประเทศจะกำหนดระยะเวลาในการปรับปรุงราคาประเมินแตกต่างกันไป ในฟิลิปินส์ กฎหมายได้กำหนดให้หน่วยงานท้องถิ่นปรับปรุงราคาประเมินทุก 3 ปี แต่ในทางปฎิบัติประมาณ 60% ของหน่วยงานท้องถิ่น ไม่มีการปรับปรุงราคา มาเป็นระยะเวลานานแล้วเนื่องจากเป็นเหตุผลในทางการเมืองและบริหารจัดการ ในบางประเทศ การปรับปรุงราคาประเมินทรัพย์สินเพื่อจัดเก็บภาษีจะอยู่ในความรับผิดชอบของส่วนกลาง เช่น ไทย จะดำเนินการโดยกรมธนารักษ์ ในกัมพูชาจะดำเนินการโดยคณะกรรมการประเมินราคาอสังหาริมทรัพย์กระทรวงเศรษฐกิจและการคลัง ยกเว้นการประเมินราคาที่ดินเพื่อจัดเก็บภาษีที่ดิน ที่ไม่ใช้ประโยชน์จะดำเนินการโดยคณะกรรมการประเมินราคาที่ดินที่ไม่ใช้ประโยชน์ ในเวียดนามคณะกรรมการประชาชนจังหวัดจะกำหนดตารางราคาที่ดินทุก 5 ปี ตารางที่ 3 แสดงการเปรียบเทียบระบบการประเมินราคาทรัพย์สินของประเทศต่าง ๆ ในอาเซียน

|

ประเทศ |

ชื่อภาษี |

ระบบประเมินราคา |

รอบปรับปรุงราคาประเมิน |

หน่วยงานประเมินราคา |

|

กัมพูชา |

ภาษีอสังหาริมทรัพย์ |

มูลค่าทรัพย์สิน |

5 ปี |

กระทรวงเศรษฐกิจและการคลัง |

|

ภาษีที่ดินไม่ใช้ประโยชน์ |

มูลค่าทรัพย์สิน |

1 ปี |

||

|

ฟิลิปปินส์ |

ภาษีอสังหาริมทรัพย์ |

มูลค่าทรัพย์สิน |

3 ปี |

รัฐบาลท้องถิ่น |

|

ภาษีที่ดินไม่ทำประโยชน์ |

มูลค่าทรัพย์สิน |

3 ปี |

||

|

ไทย |

ภาษีที่ดินและสิ่งปลูกสร้าง |

มูลค่าทรัพย์สิน |

4 ปี |

กรมธนารักษ์ |

|

เวียดนาม |

ภาษีการใช้ประโยชน์ที่ดินที่ไม่ใช่เกษตรกรรม |

มูลค่าทรัพย์สิน |

5 ปี |

คณะกรรมการประชาชนประจำจังหวัด |

|

ภาษีการใช้ประโยชน์ที่ดินเกษตรกรรม |

ขนาดพื้นที่ |

5 ปี |

นายอัจฉริยะ ยงประยูร

นักประเมินราคาทรัพย์สินชำนาญการ

กองมาตรฐานการประเมินราคาทรัพย์สิน

กรมธนารักษ์

ผู้เขียน